钨行业专题报告:高端制造,钨与伦比

[ 信息发布:本站 | 发布时间:2023-06-25 | 浏览:13853 ]

钨:战略性资源,价格稳定

钨是全球重要的战略资源

钨性能优越,应用广泛。钨是一种分布较广泛的元素,几乎遍见于各类岩石中,但 含量较低。钨在地壳中的含量为0.001%。钨具有优良的物理化学性能,包括高熔 点、高密度、高强度,以及良好的导电性和导热性,使其无论作为合金元素添加剂, 作为功能、结构材料,还是化工原料,都具有不可或缺、关键性的作用,其制品被 广泛应用于民用、工业、军工和高新产业等领域。

钨是全球重要的战略资源。钨是一种稀有的国家重要战略资源,号称“工业的牙 齿”,广泛应用于工程机械、金属切削机床、汽车制造、电子信息、航天军工等领域,由于钨的稀缺性和不可替代性,目前被世界各国列为重要战略金属,被誉为 “高端制造的脊梁“。

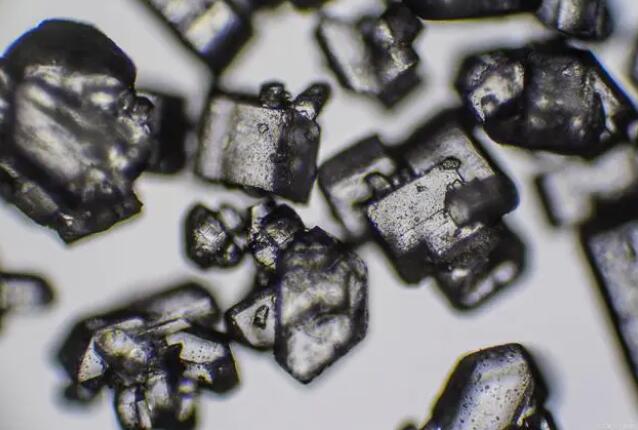

钨主要以黑钨矿和白钨矿的形式存在。目前具备经济开采价值的钨矿石主要为黑钨 矿和白钨矿。我国钨矿品位低,成分复杂,白钨矿富矿少,品位低,占68.7%;黑 钨矿富矿多,品位高,占20.9%,混合型黑白钨混合矿与其他矿物共伴生,成分复 杂难选难冶,占10.4%。随着百年持续开采,黑钨矿资源日趋枯竭,品位低、回收 成本高的白钨矿逐步取代黑钨矿成为主要的钨矿开采矿种。

钨产业链价值集中在上游和下游

产业链价值集中于上游资源和下游加工端。从产业链看,钨资源主要分为黑钨精矿和白钨精矿,冶炼环节为仲钨 酸铵(APT),中间产品主要有钨粉、碳化钨粉等,下游产品主要为硬质合金,其次为钨丝、钨化工、钨特钢等。 钨产业链整体附加值呈微笑曲线,产业链利润集中于上游钨矿采选和下游深加工产品,冶炼及粉末毛利率相对较 低。目前国内优势主要集中在上游采选方面,中游超细化粉末、下游高档硬质合金等高端产品仍处于追赶状态。

供给:国内资源优势显著,未来增量有限

我国是全球钨矿储量、产量、消费大国

钨矿资源分布集中。根据USGS,2022年全球钨储量380万吨,其中中国180万吨(47.37%)、俄罗斯40万吨(10.53%),越 南10万吨(2.63%),产量方面,全球钨产量为8.4万吨,其中中国7.1万吨(84.52%),越南0.48万吨(5.71%),俄罗斯 0.23万吨(2.74%)。从静态储采比看,现有钨矿资源储采比为45.23,我国储采比为25.35,低于平均水准。

全球钨消费主要集中在中国、欧洲、美国和日本,中国消费量接近一半。根据安泰科数据,中国钨消费量从2018年的5.80万吨 上升至6.33万吨(金属量),占全球钨消费总量一半左右。

行业集中度提升,指标增速稳定

业集中度提升,中小企业出清。我国自2002年对钨矿开始实施开采总量控制,2004年对共伴生钨矿实施了开采量 控制,2017年由于钨矿超采情况严重,工信部发布《钨行业规范条件》 ,规定矿山建设、冶炼企业规模下限,中小 企业进一步出清。根据中国钨业协会,全国钨精矿产能17.6万吨,主要集中在五矿有色、江钨集团、厦门钨业、洛钼 集团、章源钨业五大集团。

指标增速稳定,主要集中在江西、湖南等地。2015-2022年指标年化复合增速为2.56%,指标控制相对稳定,分省份 来看,指标配额主要集中在江西(37.57%)、湖南(24.65%) 、河南(11.19%)等地。

国内大型钨矿分布密集,新增项目影响有限

全球钨矿主要分布在环太平洋成矿带,国内钨矿集中在中南部。全球钨矿资源分布不均衡,主要分布在环太平洋成矿带分布,占 比钨矿总量超过1/2以上。我国中南部钨矿床是世界钨矿床分布最密集的地区,分布有朱溪钨矿、 大湖塘钨矿、柿竹园钨矿、三 道庄钼钨矿床等8个超大型钨矿床。国外主要钨矿有哈萨克斯坦Boguty,英国Hemerdon,韩国桑东钨矿,加拿大Sisson矿等大 型-超大型钨矿。总的来看国外钨矿储量与我国相比仍有一定差距,新项目开发由于钨价低迷存在资金压力,且单体钨矿缺乏成 本优势,目前来看国外钨资源的开发不会市场造成大的影响。

再生钨利用率低于发达国家,2023年钨矿进口减少

再生钨是全球钨供给的的重要组成部分,我国回收利用率低于发达国家。根据江西省钨与稀土研究院,目前全球钨的供给由两 部分组成,一是原生钨精矿供应,占比76%,其中66%成为最终的钨产品,10%为生产过程中的废料重新生产,剩余24%为钨 的二次资源利用,如废旧的硬质合金、钨材、合金钢、钨触点材料以及催化剂等。我国尚未形成有效的再生钨回收体系,废钨 回收率仅为钨供应料的10%,发达国家通常在30%以上。

2022年进口钨矿5900吨,2023年1-4月钨矿进口下滑。我国是钨精矿进口大国,2022年进口约5900吨,较上年增加1.69%, 主要进口来源为朝鲜、缅甸、玻利维亚、卢旺达等国。2023年1-4月我国进口钨精矿1368吨,较去年同期减少21.77%,原料 供给偏紧。

需求:高端制造或率先复苏,光伏需求景气

需求稳步增长,硬质合金和钨材占比提升

求稳步增长,基本与经济周期保持一致。根据安泰科数据,中国钨消费量从2018年的5.80万吨提升至2022年的6.33万 吨,其中2019-2020受国内经济增速下降拖累有所下滑,2022年中国钨消费合计为6.33万吨,较去年下降2.62%。

硬质合金占比最高,钨材增速最快。硬质合金占比58.0%,钨材占比20.6%,钨特钢占比17.2%,钨化工占比4.23%,硬 质合金、钨材占比分别较2018年提升1.55和0.50个百分点。从增速来看,2022年钨材需求较去年增长3.97%,主要受光 伏用细钨丝需求拉动,钨化工较去年增长2.80%,硬质合金和钨特钢较去年下滑4%。

硬质合金是应用最广泛的刀具材料

切削工具合金是硬质合金的第一大应用。钨的碳化物具有高耐磨性和难熔性,硬度接近金刚石,因此常被用于硬质合金中。根据 中国钨业协会数据,常用硬质合金可以分类为切削工具合金、矿用工具合金、耐磨工具合金和其他硬质合金,分别占比 45%/25%/27%/3%。

切削工具中硬质合金综合性能最优。用硬质合金来做刀具,它的硬度即使在1000度的高温下也不会降低,切削速度每分钟达到 2000米以上,比普通碳素钢刀具高出100 多倍,比钨钢刀具也高15倍,用它制成的模具,可以冲压300多万次,比普通合金钢模 具耐用60倍。目前从经济性、适应性、多样性、工艺性等方面,硬质合金都是综合效果最优的刀具材料。

国产替代成效明显,产品升级大势所趋

硬质合金2017-2022年年产量年复合增速达8.15%。产量上,国内硬质合金产量从2017年的3.38增至2022年的5.0万吨, CAGR为 8.15%,其中2019年和2022年由于下游需求疲软,硬质合金企业经营压力大,产量下滑。

国产替代成效明显,产品升级大势所趋。据中国机床工具工业协会,我国刀具市场总消费规模从2020年的421亿人民币增长到 2021年的477亿元,国产刀具约339亿元人民币,占比71%,同比增长17%;进口刀具138亿元人民币,占比29%,同比增长5.3%。

进出口方面,2022年我国硬质合金刀片出口额达19.68亿元,近3年CAGR为14.82%,出口涂层刀片单价由8.8增至10.4元/片,从 虽然在单价较国外产品30元/片的水平仍有差距,但总体出口产品升级、进口产品国产替代趋势明显,此外我国加强钨资源控 制也进一步倒逼产品迭代。

高端制造或率先复苏,钨需求明显改善

矿用工具合金主要应用于能源与矿产开采以及基础设施建设领域的工具制造,耐磨工具合金主要应用在各种耐磨领域的工具或制 品,包括模具、耐磨零件等,大多数工业产品零件都是由模具成型制成的,与制造业景气度息息相关。

今年以来,一季度整体处于景气扩张状态,4月份制造业PMI整体跌落荣枯线以下,切削机床、挖掘机、汽车产量环比下滑 19.05%/42.81%/22.62%,5月PMI继续低于荣枯平衡线,但分项目看,装备制造业、高技术制造业PMI分别为50.4%和50.5%,高于 上月0.3个和1.2个百分点,较上月有不同程度扩张,大型企业PMI升至临界点50%,高于上月0.7个百分点。我们认为未来汽车制造、 工业机床、航空航天等领域或将领先复苏,钨作为“工业的牙齿”需求将有明显改善。

产能扩张叠加技术进步,钨丝金刚线未来可期

截止5月底硅料价格已低至118元/KG,下滑速度超出预期,未来钨丝金刚线主要通过产能扩张和进一步细线化保证优势。 产能扩张迅速,厦门钨业全球领先。目前光伏钨丝母线主要的供应商为松下,厦门钨业以及中钨高新。国内厦门钨业和中钨 高新建成产能达345亿米/年,2023年下半年厦门钨业年产600亿米细钨丝项目投产后国内产能将达到945亿米/年。 钨丝母线细线化潜力巨大。为细线化方面,目前市场上切割光伏硅片的金刚石线主流线径为36~40μm,接近高碳钢丝的物理 界限。而厦门钨业量产的钨丝母线直径已达到33-37微米之间(对应金刚线型号在 28-32μm之间),未来仍有较大的细线化潜 力,有能力做到30μm以下。

预计2026年光伏钨丝需求达1.07亿公里

根据 InfoLink,钨丝母线约为常规高碳钢母线售价的4-5倍,钨丝金刚线约为常规金刚线售价的2-3倍,假设钨丝金刚线(30μm) 售价降至80元/Km,碳钢金刚线(36μm)价格为40元/Km,硅料价格高于180元/Kg 时,钨丝金刚线切割仍有成本上的优势。 2026年光伏钨丝需求将或达1.07亿公里。我们对光伏钨丝需求进行测算,假设(1)光伏容配比为1.2;(2)光伏细线化趋势 下,单位面积带砂量减小,切割力降低,单位耗损逐步增长,2024年达到60万公里/GW;(3)考虑钨丝母线性能优异,龙头 企业积极扩产,钨丝母线经济性中长期有望超过碳钢母线,2026年需求将达到1.07亿公里,渗透率有望达到30%,2023-2026 年年复合增长率为193.54%。

行业公司对比

厦门钨业

业务介绍:公司2002年在上交所主板上市,旗下共有钨钼有色金属制品、稀土、电池材料三大板块,2022年毛利 贡献分别为47.53%/10.39%/36.94%。其中钨钼板块2022年实现营收/毛利126.34/31.20亿元,同比增长 18.82%/9.63%,光伏领域持续景气带动细钨丝销量同比增长202.22%。根据公司业绩快报,1至4月,公司细钨 丝产品销量为197.83亿米,同比增长301.7%,环比增长48.5%;光伏用细钨丝产品销量为157.78亿米,同比增长 694.8%,环比增长78.1%.

矿山储量丰富,新项目投产后自给率进一步提升:公司拥有三家在产钨矿企业(洛阳豫鹭,宁化行洛坑,都昌金 鼎)和一家在建钨矿企业(博白巨典),项目建成达产后将实现年采、选生产规模钨矿石66万吨,合计产量将达 到9000-10000金属吨。

产能产量:公司硬质合金产品拥有约8000吨/年的产能,光伏用细钨丝产能已达50亿米/月。

未来规划:公司下半年将建成年产600亿米光伏钨丝项目,1000亿米光伏用钨丝产线建设项目已取得环评批复, 预计2026年投产,此外还有年产210万件整体刀具生产线项目、年产2000万片刀片毛坯生产线项目将在今年投产。

中钨高新

业务介绍:公司是中国最大的硬质合金综合供应商,其“钻石牌” 硬质合金被评为“中国名牌”产品,产品国内市 占率接近 30%,株洲钻石的品牌知名度逐步提升,已进入欧洲十大知名刀具品牌,产品远销70多个国家和地区。 2022年公司实现营收/净利润130.80/5.35亿元,同比增长8.16%/1.32%,其中刀片及刀具产品毛利贡献为49.89%。

托管矿山有望注入上市公司体内:公司共管辖香炉山、柿竹园、远景钨业、瑶岗仙、新田岭五座钨矿,合计资源量 118万吨,占全国查明钨资源量的11%,未来条件满足后有望注入上市公司体内。

产能产量:公司整体的数控刀片产能约在1.2亿片左右,整体刀具产能约1000万支,PCB微钻产能约5.5-6亿支。除 此之外,100亿米高强度光伏用钨丝项目产能正在逐步释放。2022年硬质合金产品产量超过1.4万吨,位居世界第一, 数控刀片产量超过 1.3 亿片,约占国内总产量的 23%。

章源钨业

业务介绍:公司主要从事钨精矿的采选及以钨为原料的仲钨酸铵、硬质合金等产品生产和销售,建立了从钨上游探 矿、采矿、选矿,中游冶炼、制粉,下游精深加工的一体化生产体系,是国内拥有完整产业链的厂商之一。 2022年 公司实现营收/净利润32.03/2.03亿元,同比增长20.23%/23.24%。

资源储量:公司拥有 6 座采矿权矿山,8 个探矿权矿区,根据公司所辖矿权在江西省自然资源厅最新备案数据, 公司保有钨资源储量 9.46 万吨,锡资源储量 1.76 万吨,铜资源储量 1.28 万吨。

产量:公司2022年钨精矿开采配额5480吨,钨、锡、铜总产量5276.47吨;公司钨粉产能为15000吨/年,碳化钨粉 为13100吨/年,据中国钨业协会2022年度统计数据,2022年公司钨粉产量排名国内行业第一,碳化钨粉产量排名 国内行业第二。

未来规划:2023 年公司计划销售收入33亿元,全资子公司公司赣州澳克泰拓展销售渠道,加快向航空航天等行业布 局,同时进一步拓展东南亚及欧美市场。